Sorgenfrei in Ruhestand mit der Vermögensformel

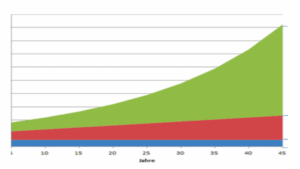

Die Vermögensformel enthält alle Stellschrauben an denen Anleger drehen können, wenn sie ihren Ruhestand planen. Sie basiert auf dem Zinseszins-Effekt als Motor. Eigenes Vermögen ist Voraussetzung, um im Ruhestand unabhängig von Erwerbs- oder Transfereinkommen, seinen Lebensstandard zu sichern.

Die Vermögensformel

Vermögen = Kapital x Rendite x Zeit

Sie besteht aus nur drei Faktoren:

- dem eingesetzten Kapital in Euro

- der durchschnittlichen Rendite in % p.a.

- der Zeit-Dauer der Anlage in Jahren

„Der Zinseszins ist das 8. Weltwunder.“ Albert Einstein

Lesen Sie dazu den Beitrag „Wie aus Geld Vermögen wird“.

Im aktuellen Beitrag zeige ich Ihnen, wie die Vermögensformel Ihnen hilft, Ihren Ruhestand zu planen:

Stellschrauben in der Ruhestandsplanung

Wer seinen Lebensstandard im Ruhestand aufrechterhalten möchte, der braucht Ersatz für wegfallendes Erwerbseinkommen. Wer dabei nicht von Dritten abhängig sein möchte, braucht eigenes Vermögen, dass Kapitalerträge abwirft oder verzehrt werden kann. Die Vermögensformel hilft, zu verstehen welche Stellhebel der Anleger hat.

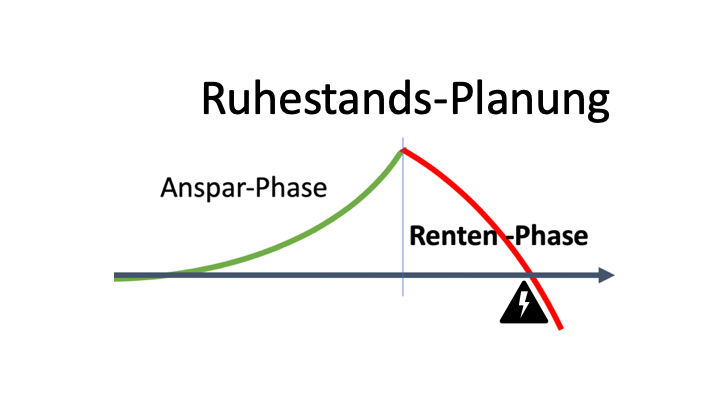

In der Ruhestandsplanung unterscheiden wir zwei Phasen:

- Anspar-Phase

- Renten-Phase

Ziel sollte es sein, stets liquide zu sein, d.h. genügend Einnahmen oder Vermögen zu besitzen, um die Ausgaben zu decken. Wer im Ruhestand weniger Einnahmen als Ausgaben hat, muss sein Vermögen verzehren (Entnahmen). Die bange Frage lautet: Wie lange reicht das Kapital?

Das Langlebigkeitsrisiko

Während wir gewöhnlich fürchten, früh zu sterben, gilt es in finanzieller Hinsicht umzudenken: Wer lange lebt, braucht lange Geld.

Das finanzielle Risiko eines langen Lebens ist ein klassisches Risiko, das man versichern kann. Das Versicherungsprodukt nennt sich „Sofort-Rente“. Sie geben der Versicherung einen Betrag, z.B. 100.000 Euro und erhalten im Gegenzug die Zusage einer lebenslangen monatlichen Rente. Je später Sie das tun, je höher die Rente. Denn Ihre Lebenserwartung – und damit die voraussichtliche Dauer der Rentenzahlung – wird immer kürzer.

Das rechnet sich nur, wenn sie sehr alt werden, denn die Versicherungen kalkulieren sehr vorsichtig. Aufgrund der gesunkenen Zinsen liegen die garantierten Renten historisch niedrig. Für 100.000 Euro bekommt ein 65 Jähriger maximal 330 Euro Rente pro Monat. Er müsste somit schon über 90 Jahre alt werden, um mehr rauszubekommen, als er eingezahlt hat. Die meisten Altersvorsorgeprodukte bestehen quasi aus Sparplänen mit anschließender Sofortrente. Die aktuellen Rentengarantien sind aufgrund des derzeitigen Niedrigzinsniveaus unattraktiv.

Alternativ kann der Anleger Vermögen bilden und später daraus monatlich Beträge entnehmen, um die Lücke zu füllen, die zwischen seinen Ausgaben und Renteneinkünften besteht.

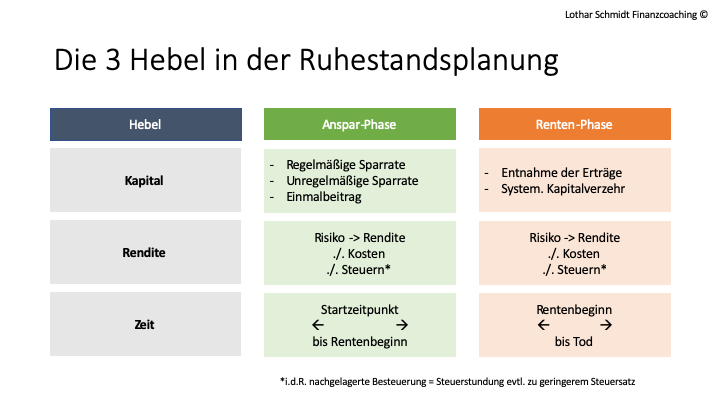

Die 3 Hebel in der Ruhestandsplanung

1. Stellschraube: Kapital

Anspar-Phase:

Den größten direkten Einfluss haben wir auf den Betrag, den wir ansparen. Möglich sind:

- Einmalbeitrag

- Regelmäßige Beiträge – gleichbleibende oder prozentual steigende Sparraten (Dynamik)

- Unregelmäßige Beiträge (Sparen je nach Kassenlage)

Renten-Phase:

So wie höhere Einzahlungen das Kapital erhöhen, so sorgen niedrigere Entnahmen dafür, dass das Vermögen länger reicht. Doch Vorsicht: Wir neigen dazu, Gutes sofort haben zu wollen und Schlechtes auf später zu verschieben. Der Preis heißt: Bereuen.

Tipp: Bei der Planung über lange Zeiträume ist es wichtig, den Kaufkraftverlust des Geldes zu berücksichtigen. 100 Euro, die wir heute sparen sind viel mehr wert als 100 Euro, die wir in einigen Jahrzehnten entnehmen. Bei der Berechnung helfen Inflationsrechner. Auch diesen Effekt unterschätzen wir regelmäßig. Schon 2% Inflation p.a. reichen aus, um die Kaufkraft in 10 Jahren um 18 % zu senken.

2. Stellschaube: Rendite

Die Rendite ist der Ertrag einer Kapitalanlage, der bezogen auf das eingesetzte Kapital pro Jahr erzielt wird. An der Rendite-Schraube sollten Sie mit Vorsicht drehen, bedeutet doch eine höhere Rendite immer auch ein höheres Risiko. Welches Risiko angemessen ist, hängt von verschiedenen Faktoren ab:

- Ihrem Anlagehorizont: Je länger Sie das Kapital arbeiten lassen können, je weniger spielen zwischenzeitliche Kursschwankungen eine Rolle.

- Ihrer Vermögenssituation: Je höher Ihr Vermögen im Verhältnis zu Ihren Ausgaben und je breiter gestreut, je mehr Risiko können Sie verkraften.

- Ihre finanzielle Risikobereitschaft: Dieses Persönlichkeitsmerkmal bestimmt, ob Sie sich mit Risiken leicht oder schwer arrangieren können.

- Ihre Lebens-Phase: In der Anspar-Phase können Sie mutiger investieren als in der Renten-Phase, wenn Sie auf Entnahmen aus Ihrem Vermögen angewiesen sind.

Lassen Sie sich nicht ablenken von den vielen sogenannten Altersvorsorgeprodukten. Es sind Verpackungen, entscheidend ist, was drin ist.

Es gibt jede Menge „Altersvorsorge-Produkte“, einige staatlich gefördert, andere nicht:

- Lebensversicherung, Rentenversicherung

- Riester-Rente,

- Basis-Rente,

- betriebliche Altersvorsorge (mit diversen Durchführungswegen)

- Indexpolicen

- vermietete Immobilien

- Pflegeimmobilien

- Fondsrenten

Für das Risiko primär entscheidend sind die Asset-Klassen in die investiert wird. Kalkulierbare Erträge bieten nur Anleihen, Aktien und Immobilien.

In der Vergangenheit brachten Aktien, die höchsten Renditen, gefolgt von Immobilien und Anleihen. Aktuell sind alle Assetklassen hoch bewertet, also relativ teuer, was die Erwartungen an die Renditen in den nächsten Jahren senkt.

TIPP: Vergessen Sie nie den Grundsatz der Risikostreuung: Diversifikation ist der beste und kostengünstigste Schutz gegen Risiken.

3. Stellschraube: Zeit

Der Faktor Zeit hat den größten Hebel. Zu betrachten sind drei Zeitpunkte:

- Start der Sparphase

- Renteneintritt

- Tod

Gar nicht zu beeinflussen ist der Todeszeitpunkt. Lediglich kalkulatorisch kann die Berechnung auf einen früheren oder späteren Todeszeitpunkt abgestellt werden. Ideal wäre es, wenn das Kapital so hoch ist, dass es trotz Entnahmen „ewig“ reicht. Das ist der Fall, wenn die Entnahmen geringer sind als die Erträge.

Auch der Startzeitpunkt ist nur bedingt beeinflussbar. Der Anleger kann lediglich sofort beginnen zu sparen. Die Zeit lässt sich jedoch nicht mehr zurückdrehen.

Ruhestandsplanung mit der Vermögensformel. Ein späterer Rentenbeginn wirkt sich doppelt aus: Längere Beitragszeit und kürzere Rentenzeit.

Den größten Einfluss hat der Rentenbeginn. Je früher die Rentenphase beginnt, je kürzer ist die Sparphase und je länger die Rentenphase. Dies wirkt sich doppelt aus und durch den Zinseszinseffekt mit Verstärker. Wer hingegen später in Rente geht, der kann länger ansparen und den Zinseszinseffekt für sich nutzen. Gleichzeitig verkürzt er die Rentenphase, in der er Entnahmen braucht.

Stellschrauben richtig nutzen

Wer die Auswirkung der verschiedenen Stellschrauben richtig einschätzen will, der sollte Alternativen rechnen. Dazu braucht es spezielle Finanzplanungssoftware. Kommen Altersvorsorgeprodukte mit nachgelagerter Besteuerung oder Auswirkungen auf die Sozialversicherungsbeiträge hinzu, braucht es professionelle Finanzplanungssoftware und einen Berater (CFP), der sie zu bedienen weiß. Es gibt leider keine Übersicht für Verbraucher, lediglich eine jährliche Renteninformation der Deutschen Rentenversicherung und Standmitteilungen der Versicherer. Aus Erfahrung weiß ich, dass es vielen schwer fällt, die Dokumente zu verstehen und die Informationen richtig einzuordnen.

Würden Sie ein Unternehmen führen oder ein Haus bauen ohne Planung?

Wir brauchen Planung zur Orientierung und als Grundlage für unsere Entscheidungen. Erfolg braucht Plan.

shutterstock 759017260

shutterstock 759017260 48design.de

48design.de