Die Macht der Gewohnheit: Bei Geld Sparkasse

-

Warum bringen wir unser Geld zur Sparkasse?

-

Warum nehmen wir uns so wenig Zeit für Finanzentscheidungen?

-

Warum machen wir uns zwar Sorgen um unsere Rente, handeln aber nicht?

Schuld sind Gewohnheiten. In diesem Beitrag erfahren Sie

-

wie Sie Gewohnheits-Fallen erkennen

-

und welche Schlüsselgewohnheit Ihnen hilft, bessere Finanzentscheidungen zu treffen.

1. Gewohnheits-Fallen

Bei Geld Sparkasse

Warum essen wir bei McDonalds, obwohl das Essen unserer Gesundheit nicht guttut? Mc Donalds nutzt das Wissen darüber, wie Gewohnheiten entstehen:

- Die Filialen weltweit sehen gleich aus, sind sofort zu erkennen (oft schon von weitem, das „M“).

- Sie haben das gleiche Angebot

- und standardisierte Abläufe.

- Die Filiale dient als AUSLÖSEREIZ. „Oh Papa, da ist ein Mc Donalds, ich hab‘ Hunger!“

- Das Anstehen in der Schlange vor uniformiertem Personal, das Auspacken des Burgers und der Verzehr sind die ROUTINE

- Und die satten und glücklichen Kinder die BELOHNUNG.

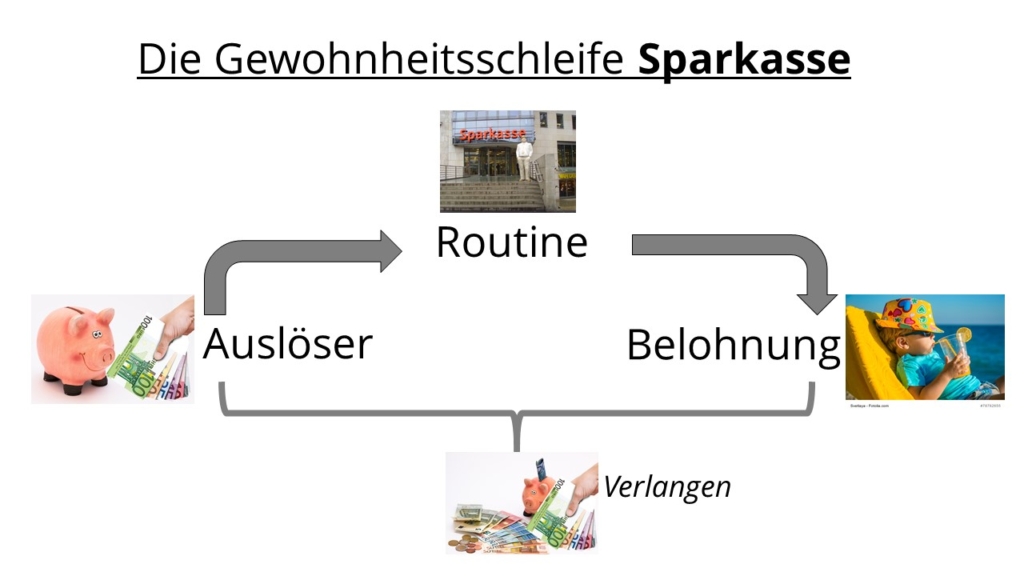

Es entsteht eine Gewohnheitsschleife:

Doch nicht nur Mc Donalds nutzt das Wissen um Gewohnheiten. Auch Verkäufer von Zahnpasta, Duschgel, Autos und Versicherungen nutzen dieses Wissen. Besonders erfolgreich ist die gute alte Sparkasse. „Bei Geld Sparkasse.“ Vertrauen durch Vertrautheit:

- Sie war schon immer da.

- Die (Groß-)Eltern sind bereits hingegangen.

- Ein Schulfreund arbeitet dort.

- Wenn es ungemütlich wird an den Finanzmärkten, suche ich Sicherheit bei meiner Sparkasse.

- Da weiß man, was man hat.

Auch die Kleinen werden gleich herangeführt. Zur Geburt gibt es ein Sparbuch mit fünf Euro von der Sparkasse.

- AUSLÖSEREIZ: Wir bekommen Geld, wohin damit? (Fälligkeit, Erbe, Bonus)

- ROUTINE: Und schon laufen wir los zur Sparkasse* und kaufen ein Finanzprodukt. *oder unserem Finanzberater

- BELOHNUNG Es kümmert sich die Sparkasse, wir haben ein Finanzprodukt und endlich wieder unsere Ruhe.

Andere Kreditinstitute gehen ähnlich vor, doch keines so erfolgreich, wie die Sparkassen. Auch andere Marken versuchen Ihren Namen mit bestimmten Themen zu verbinden:

- Steinschlag –> Carglass

- Brille –> Fielmann

- Versicherung –> „Provinizial – immer da, immer nah“ oder „eine Allianz für’s Leben“

Gerade bei Finanzen sind wir Deutsche Gewohnheitstiere. Bei Geld Sparkasse.

Nach einer Studie der comdirect wechselt nur jeder Fünfte im Leben seine Bank. Warum sind Sie bei Ihrem Finanzberater?

- Weil er kompetent ist?

- Weil er Sie versteht?

- Weil er die besten Lösungen hat?

… Oder aus Gewohnheit?

Nichts aktiviert unser Belohnungssystem so sehr wie Geld.

Das was für Geld im Allgemeinen gilt, gilt für Finanzprodukte im Besonderen. Weil Geld abstrakt ist, interpretieren wir viel hinein. Es regt unsere Phantasie an. Befördert wird dieses Spiel durch das geringe Wissen zu Geld in der Gesellschaft. Geld ist allgegenwärtig, außer im Lehrplan unserer Schulen. Somit hat unsere Phantasie freien Lauf. „Wer nichts weiß, muss alles glauben“, wusste schon Marie von Ebner Eschenbach.

Wir Menschen sind nicht dafür geschaffen, mit Geld umzugehen, wie dieser Artikel aus der FAZ darstellt. Im Prozess der Evolution ist das Thema Geld extrem jung. Wäre die gesamte Menschheitsgeschichte ein Jahr, so wäre der Zeitraum seitdem wir uns mit Geld beschäftigen ein paar Stunden. Moderne Finanzentscheidungen gäbe es erst seit wenigen Minuten. Voll funktionsfähig sind hingegen noch unsere Instinkte aus der Steinzeit:

- Fluchtinstinkt bei Risiko

- Möglichst wenig Nachdenken, um Energie zu sparen

- Herdentrieb

- Nahrung sofort konsumieren

- Gewohnheiten

Wie wir Nachrichten konsumieren

Die Börse tangiert die meisten Deutschen nicht. Sie sehen nur ab und an Charts mit schwankenden Kursen. Aufmerksamkeit schenken sie der Börse nur, wenn es neue Rekorde oder starke Einbrüche (Crashs) gibt. „Bad news are good news“ lautet das Motto der Presse, Sensationen verkaufen sich halt gut. Diese verzerrte Wahrnehmung, welche die Normalität (geringe Kursschwankungen) ausblendet, prägt unser Bild.

Wer sich trotz alledem an die Börse wagt neigt oft dazu, ins andere Extrem zu verfallen. Besonders ängstliche Zeitgenossen beobachten täglich die Kurse, um – ja was eigentlich? – nicht zu verpassen. Dabei sind sie einem ohrenbetäubenden Nachrichtenlärm ausgesetzt. Und stehen ständig vor dem Problem:

- Wem glaube ich?

- Was ist wichtig und was nicht?

- Was bedeutet das für mich und meine Anlage?

Eine Gewohnheit, die uns stark verunsichert, wenn wir nicht ganz klare Koordinaten haben. Doch wer hat die schon?

Entscheiden macht Müde

Eine wahre Flut von Finanzprodukten ergießt sich laufend in den Vertrieb. Nahezu 400.000 Verkäufer von Finanzprodukten in Deutschland brauchen unentwegt Futter, um Ihre Provisionseinnahmen in Schwung zu halten. Doch wer blickt da noch durch?

Je mehr Alternativen, je schwerer zu entscheiden. Dieses Phänomen nennt sich Entscheidungsmüdigkeit. Und so wundert es nicht, dass das Ergebnis oftmals lautet:

Es war einfacher, nicht zu entscheiden.

Ein ähnliches Phänomen gibt es bei der Partnerwahl. In New York leben überdurchschnittlich viele Singles im Vergleich zur Countryside. Gründe sind die übergroße Auswahl und die hohen Ansprüche der Großstädter.

Nicht-Entscheiden kommt teuer, wenn die Zeit ins Spiel kommt. Für diese Finanzentscheidungen gilt das besonders:

- Biometrische Versicherungen wie BU, Risikoleben, Krankenversicherung:

Sie werden wesentlich teurer, wenn Ihr Gesundheitszustand sich verschlechtert. Unter Umständen bekommen Sie keinen Versicherungsschutz mehr.

- Altersvorsorge, Baufinanzierung: Sie können Ihr Sparziel nur noch mit deutlich höheren Beiträgen oder hohem Risiko in der Anlage erreichen.

Wer sich bei Finanzprodukten dennoch entscheidet wählt bevorzugt die Standardoption oder läuft Modethemen (Herdentrieb) hinterher.

Es war einfacher, nicht zu entscheiden. Eine Aussage, die Sie bei Ihren Finanzen teuer zu stehen kommt.

Andere tun es auch

Wenn wir unsicher sind suchen wir den Schutz der Gemeinschaft. Wir orientieren uns daran, was andere tun. Der soziale Beweis: Andere tun es auch! Er stellt eine starke Motivation dar. Auch im Finanzvertrieb gibt es Bestseller: Sparkonten, Bausparverträge und Lebensversicherungen. Alle drei mittlerweile äußerst Rendite-schwach. Auch im Fondsbereich fließt der Großteil der Gelder in wenige Bestseller-Fonds. Nur wenige halten sich dort, viele enttäuschen und werden bald wieder zugunsten neuer Hoffnungsträger verkauft.

Der Hinweis darauf, was andere tun, zählt mehr als Rechenargumente. Nicht ohne Grund informiert uns Amazon nach jedem Kauf

„Kunden die diesen Artikel gekauft haben, kauften auch …“

Diese Gewohnheit ist manipulationsanfällig. Was andere unserer Meinung nach tun ist wichtiger, als was sie wirklich tun. Wir schließen von Statussymbolen auf Erfolg und Geld. Dabei sind die dicksten Autos meist geleaste und manche Prachtvilla oder Jacht auf Pump erworben. Wir sehen nur den äußeren Schein. (Ein Vorteil meiner Zeit in der Bank, ein Blick hinter die Kulissen).

Herausforderung Altersvorsorge

Wir nehmen uns, was wir wollen, wann wir es wollen (jetzt), und verschieben auf morgen, womit wir uns heute nicht belasten wollen. Zur Not auf Kosten der nächsten Generation und sogar unserer eigenen Zukunft.

Hier ist wieder unser Belohnungssystem aktiv. Wie schwer es fällt, diesem Impuls nicht zu folgen, sehen Sie in diesem Video vom berühmten Marshmallow Test. Schauen Sie rein.

Bei langfristigen Finanzentscheidungen – wie der Altersvorsorge – kommt erschwerend hinzu, dass es uns schwer fällt, uns mit unserem eigenen Ich in der Zukunft zu identifizieren. Walter Mischel, der Psychologe, der den Marshmallow Test erfand, ließ Probanden über fremde Menschen, über sich heute und sich selbst in der Zukunft nachdenken. Dabei hat er Ihre Gehirnströme gemessen. Er kam zu dem Ergebnis: Wenn wir über uns selbst in der Zukunft nachdenken ähnelt das mehr dem Nachdenken über Fremde.

2. Schlüsselgewohnheit

2. Schlüsselgewohnheit

Gewohnheiten haben das Potenzial unser Leben zu verändern, deshalb sprechen wir auch von der Macht der Gewohnheit.

Wir besitzen die Fähigkeit, uns selbst zu beobachten

Kennen Sie Ihre Gewohnheiten bei Finanzen?

Beobachten Sie Ihr eigenes Verhalte:

- Welche Routinen haben Sie?

- Welche davon sind nützlich?

- Welche schaden Ihnen langfristig eher?

Tauschen Sie sich dazu mit Ihrem Partner oder einem Coach aus. Einige Anregungen hierzu finden Sie nachfolgend:

Achten Sie darauf, wie Sie Finanzentscheidungen treffen

Eine der teuersten Gewohnheiten in Sachen privater Finanzen ist es, situativ zu handeln statt geplant. Sie bekommen Geld oder brauchen Geld? Schon laufen Sie los in Ihre Sparkasse oder zum nächstbesten Finanzberater und lassen sich ein Finanzprodukt empfehlen. Nicht selten erhalten Sie Produkte, die vor allem eines sind, teuer.

- Suchen Sie eine Schlüsselgewohnheit in Sachen privater Finanzen – also eine Gewohnheit, die die Macht hat Ihr Leben zu verändert? Dann gewöhnen Sie sich an, erst einen Finanzplan zu erstellen, bevor Sie Finanzprodukte einkaufen gehen. Das verändert das Spiel. Nur wer ein Ziel hat, hat Orientierung.

- Eine sinnvolle Routine wäre es analog der Inspektion beim Auto jährlich den Plan zu überprüfen. Stimmen noch alle Prioritäten und Annahmen?

- Nehmen Sie sich Zeit für Finanzentscheidungen. Wichtiges zu entscheiden erfordert, dass Sie hellwach statt entscheidungsmüde sind. Lassen Sie sich nicht unter Zeitdruck setzen.

Diese Gewohnheit ist der Schlüssel zum Erfolg bei Ihren privaten Finanzen.

Nutzen Sie Gewohnheiten für Ihre Ziele

Eine „schlechte“ Gewohnheit ist es, sich am Nachbarn zu orientieren. Finden Sie heraus, was Ihnen wichtig ist. Leben Sie Ihr Leben und nicht das anderer Leute.

Nutzen Sie die Macht der Gewohnheit für Ihre Ziele. Automatisieren Sie, was Sie entschieden haben. Richten Sie sofort einen Dauerauftrag ein oder lassen Sie die Raten abbuchen. Einige Banken bieten ein sogenanntes Ultimo Sparen. Dort wird das, was vor dem nächsten Gehaltseingang auf dem Konto übrig ist aufs Sparkonto gebucht. So ist es zwar verfügbar, aber nicht in Ihrem Blickfeld auf dem laufenden Konto.

Wie man kluge Entscheidungen anstößt

Natürlich hilft es auch, sich Finanzwissen anzueignen. Lesen Sie gezielt ein Buch oder bestimmte Artikel und versuchen Sie, nicht jede Nachricht aufzuschnappen. Einfaches Basiswissen bringt Sie weiter als der Dax-Stand von heute. Er ist morgen bereits veraltet.

Auch die Poltik weiß um die Macht der Gewohnheit. In der politischen Diskussion gibt es die Idee des Nudging. Diese Idee stellten Richard H. Thaler und Cass R. Sunstein 2008 in Ihrem Buch „Nudge – Wie man kluge Entscheidungen anstößt“ vor. Sie plädieren dafür, die Erkenntnisse der Verhaltensforschung zu nutzen, um Verbraucher zu bestimmten Entscheidungen zu bewegen. Wie eine Regel formuliert wird hat entscheidenden Einfluss. Ein Beispiel: In Deutschland ist die Organspende freiwillig. Politiker rufen auf, einen Organspende-Ausweis zu tragen. 10% der Deutschen haben einen. In Norwegen hingegen ist jeder per Gesetz Organspender – es sei denn, er widerspricht. Ergebnis 90% sind Organspender. Der wesentliche Unterschied in Deutschland müssen Verbraucher aktiv werden, um Organspender zu werden, in Norwegen werden sie es indem sie nichts tun.

Nutzen auch Sie Ihr Wissen über Gewohnheiten, um Ihre Trägheit zu überlisten. Kommen Sie ins Tun. Und schenken Sie Ihren Finanzen etwas mehr Aufmerksamkeit. Sie werden sehen, es lohnt sich.

Und brechen Sie vor allem eine schlechte Gewohnheit in unserer Gesellschaft:

Über Geld spricht man nicht!

Wir schon!

Welche Erfahrung mit Gewohnheiten in Sachen privater Finanzen haben Sie gemacht? Haben Sie Fragen oder gute Ratschläge für Ihre Mitstreiter?

Fotolia

Fotolia Fotolia

Fotolia