„Ich bin schon da!“ ruft der Igel. Kennen Sie die Geschichte vom Hasen und dem Igel, die ein Wettrennen veranstalten? Der Igel gewinnt ohne sich groß anzustrengen, während der Hase sich völlig verausgabt. Was können Sie als Anleger daraus lernen? Heute zeige ich Ihnen wie Sie – ganz legal und ohne Trickserei – 90 % der Anleger hinter sich lassen mit der Igelstrategie.

Die Geschichte wurde bekannt durch die Gebrüder Grimm. Eine Kurzfassung finden im Anhang am Ende dieses Beitrags.

Hasen machen Fehler

Der Hase wollte unbedingt gewinnen. Ein Typ mit echter Sieger-Mentalität, langen Beinen und Tatkraft. Sein Motiv: Erster sein, den Igel schlagen. Völlig überzeugt von seinen Fähigkeiten und der Überlegenheit seiner langen Beine, rannte er drauflos. Ein Scheitern konnte er nicht akzeptieren. Selbst als er wiederholt das Rennen verloren hatte, trat er mit unveränderter Strategie erneut an und verausgabte sich völlig.

Auch an der Börse finden wir jede Menge aktiver Anleger und Finanzprofis, deren Motiv es ist, besser zu sein als der Durchschnitt. Als Messlatte (Benchmark) dient ihnen ein Index (z.B. Dax, Euro Stoxx, MSC World). Aktive Anleger versuchen, durch geschicktes Trading (Market-Timing) oder Auswahl (Stock-Picking) bewusst vom Index abzuweichen und dadurch eine Outperformance zu erreichen.

Wer will schon Durchschnitt sein? Warum alle den Index schlagen wollen. Share on XAktive Anleger sind überzeugt von der Richtigkeit ihres Tuns, statt langer Beine verlassen sie sich auf:

- Charts und Analysen

- Experten und Medien

- Aktionismus und Glück

Besonders tragisch ist, dass sie nicht innehalten und ihr Verhalten überdenken. Trotz Niederlagen rennen sie unverdrossen weiter drauflos im Glauben, dass sie nur schneller rennen müssen, um erfolgreich zu sein.

„Die reinste Form des Wahnsinns ist es, alles beim Alten zu belassen und zu hoffen, dass sich etwas ändert.“

Albert Einstein

Selbstüberschätzung

Die Börse zieht „Sieger-Typen“ magisch an. Sie ist nichts für Angsthasen. Traden, also Handeln, lautet die Devise. Wer sich nur intensiv genug einarbeitet und etwas riskiert, der gewinnt, so das Narrativ. Dabei geht es den Akteuren wie französischen Liebhabern oder deutschen Autofahrern, 80 % halten sich für überdurchschnittlich gut. Doch wer in der Schule aufgepasst hat, weiß, dass es nur 50% sein können. Ein klarer Fall von Overconfidence-Bias, so nennt das die Wissenschaft, die sich mit Verhaltens-Fehlern beschäftigt, Behavioral Finance.

Handeln kostet

Unterschätzt werden regelmäßig die Kosten des Handelns. Jede Transaktion kostet Geld, das gilt immer. Aber nicht jede Transaktion ist erfolgreich und bringt Geld. Wer viel handelt muss viel richtigmachen, sonst fressen die Kosten die Performance auf. Aber wer macht schon alles richtig? Selbst wer relativ oft richtig entscheidet, unterliegt der Gefahr mit einer falschen Entscheidung den Erfolg wieder zunichte zu machen. Zufallserfolge steigern die Selbstüberschätzung, neigen wir doch dazu, Erfolge unserem Können und Misserfolge, den Umständen zuzurechnen.

Selbst Profis scheitern

Dass private Anleger bei dem Versuch scheitern, den Markt zu schlagen, erscheint verständlich – aber Experten wie Fondsmanager? Sollten diese nicht mit all ihrem Wissen, ihrer Erfahrung und Finanzkraft ein überdurchschnittliches Ergebnis erzielen? Der Grund für ihr Scheitern hat zwei einfache Ursachen:

Dass private Anleger bei dem Versuch scheitern, den Markt zu schlagen, erscheint verständlich – aber Experten wie Fondsmanager? Sollten diese nicht mit all ihrem Wissen, ihrer Erfahrung und Finanzkraft ein überdurchschnittliches Ergebnis erzielen? Der Grund für ihr Scheitern hat zwei einfache Ursachen:

- Niemand kann die Zukunft vorhersehen.

- Nicht nur die Transaktionen kosten Geld, auch die Fondsmanager lassen sich ihre Tätigkeit entlohnen. Das geht direkt zu Lasten der Performance ihrer Kunden.

Dr. Marc Ortmann kommt in einer Studie über die Kosten von Altersvorsorgeprodukten auf laufende Kosten von im Durchschnitt ca. 3,5 % p.a. bei Aktienfonds. Die müssen Fondsmanager erst einmal durch geniale Entscheidungen aufholen, um überhaupt die Performance ihres Vergleichsindexes zu schlagen. Kein Wunder, dass das nur sehr selten gelingt. Vermutlich auch das eher Zufall, denn kontinuierlich über einen längeren Zeitraum schafft es kaum ein Fondsmanager, zu reüssieren.

Viele Studien haben das nachgewiesen. Jährlich untersucht das S&P mit der SPIVA Scorecard. Weitere Studien finden Sie im Anhang am Ende des Beitrags.

85% der aktiven Fondsmanger scheitern, Ihren Vergleichsindex zu schlagen. Share on X

Die Igel-Strategie – weniger ist mehr

Während der Hase blind drauflosrennt, hat sich der Igel eine Strategie überlegt. Sie brauchen dazu keinen zweiten Igel, der den Hasen täuscht, sondern nur einen passiven Fonds, der den Index abbildet. Es sind keine Tricks nötig, aber Disziplin erforderlich. Es bedeutet auf alles zu verzichten, an das der Hase glaubt:

- Prognosen

- Trading

- Timing

- StockPicking

und damit die Chance, besser abzuschneiden als der Index.

Paradox: Wer mit weniger zufrieden ist, erreicht mehr. Passives Investieren lohnt sich. Share on X

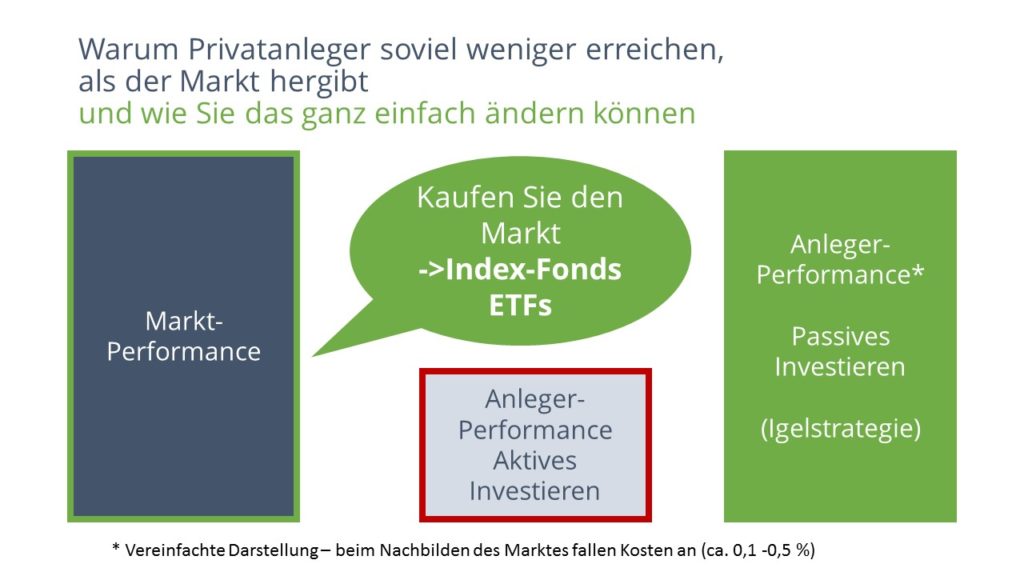

Die Strategie ist unter der Bezeichnung Passives Investieren, Prognosefreies Investieren oder Indexing bekannt. Sie lässt sich kostengünstig mit ETFs (Exchange Trading Funds) und Indexfonds umsetzen. Diese bilden einen Index nach mit dem Ziel, die gleiche Performance zu erreichen. Dabei gilt: Kaufen und Halten, statt rein und raus. Denn wie sagt schon eine Alte Börsenregel: „Hin und her macht Taschen leer.“

Anmerkung:

Da ich Ihnen keine Märchen erzählen möchte, gehört zur Wahrheit, dass jeder Vergleich hinkt. Positiv ist, dass Sie keine Tricks anwenden müssen, um besser abzuschneiden als die meisten aktiven Fondsmanger. Natürlich gibt es Ausnahmen. Um herauszufinden ob es sich dabei um Zufall handelt oder um Können bräuchten wir sehr lange Beobachtungszeiträume. Ein Gedankenexperiment:

Wenn von 10.000 Fondsmanager jedes Jahr die Hälfte wetten, dass der Index steigt, liegen 50% richtig und 50 % falsch. Das bedeutet:

- Jahr 10.000 Fondsmanager: 5.000 liegen 1 xrichtig

- Jahr 5.000 Fondsmanager: 2.500 liegen 2 xrichtig

- Jahr 2.500 Fondsmanager: 1.250 liegen 3x richtig

- Jahr 1.250 Fondsmanager: 725 liegen 4 x richtig

- Jahr 725 Fondsmanager: 362 liegen 5 x richtig

- Jahr 362 Fondsmanager: 181 liegen 6 x richtig

- Jahr 181 Fondsmanager: 90 liegen 7 x richtig

- Jahr 90 Fondsmanager: 45 liegen 8 x richtig

- Jahr 45 Fondsmanager: 22 liegen 9 x richtig

- Jahr 22 Fondsmanager: 11 liegen 10 x richtig

Nach 10 Jahren gibt es immer noch 11 Fondsmanager, die zehnmal hintereinander richtig lagen. Alles im Bereich des Zufalls und noch und kein Beweis von Können. In den Medien jedoch würden diese Fondsmanager längst als Börsengurus gefeiert werden.

Hase oder Igel?

Wie halten Sie es? Kennen Sie die Performance Ihrer Anlagen? Studien haben gezeigt, dass private Anleger die Performance Ihrer Anlagen oft nicht kennen. Aufgefordert sie zu schätzen, neigen sie dazu, diese stark zu überschätzen. Die Realität sieht meist weniger rosig aus.

Welcher Typ sind Sie? Wollen Sie unbedingt gewinnen? Ist es Ihnen wichtig den Index zu schlagen? Oder geben Sie sich mit dem Durchschnitt zufrieden. Aktien weltweit haben langfristig immerhin zwischen 7 und 10% p.a. gebracht, je nach untersuchtem Zeitraum.

Anhang

Die Geschichte „Hase und Igel“ zum Nachlesen

Der Hase macht sich über die schiefen Beine des Igels lustig. Dieser fordert ihn daraufhin zu einem Wettrennen auf. Der Igel, aufgrund seiner kurzen Beine nahezu chancenlos ersinnt eine List. Er ruft seine Frau, die ihm zum Verwechseln ähnlichsieht und postiert sie am anderen Ende des Ackers. Als das Rennen beginnt läuft der Hase wie von der Tarantel gestochen los und lässt den Igel weit hinter sich. Am Ende der Ackerfurche angekommen schallt dem Hasen der Ruf der Igelfrau entgegen: „Ich bin schon da!“. Der Hase versteht die Welt nicht mehr und fordert Revanche. Überzeugt von der Überlegenheit seiner langen Beine, fordert der Hase immer und immer wieder Revanche, bis er schließlich völlig erschöpft zusammenbricht und stirbt.

Hier können Sie sie ganz nachlesen oder im Video anschauen .

Weitere Studien

Das Buch „Herleitung und Umsetzung eines passiven Investment-Ansatzes für Privatanleger in Deutschland“ von Gerd Kommer enthält eine Auflistung vieler Studien, die Underperformance von aktiven Fondsmanagern nachweisen.

Dieser Artikel in „Das Investment“ enthält weitere Quellen.

John C. Bogle, The mutual fund industry 60 years later: For Better or Worse?, Financial Analysts Journal, January 2005

Geoffrey C. Friesen and Travis R. A. Sapp, Mutual fund flows and investor returns: An empirical examination of fund investor timing ability, Journal of Banking & Finance, September 2007

Lukas Schneider, Are UK fund investors achieving fund rates of returns?, Diplomarbeit FHS Kufstein, Juli 2007

Studien für Deutschland sind mir nicht bekannt. Das Verhalten deutscher Fondsmanager und die Kosten deutscher Fonds sind jedoch vergleichbar. Das Problem ist ein systematisches.