Anleger suchen Rendite und Sicherheit. Doch jede Anlageentscheidung ist mit Risiken verbunden und es gilt: Keine Rendite ohne Risiko. Ein Dilemma, das nicht nur Anleger, sondern auch Berater herausfordert. Was macht den Umgang mit Risiken so speziell? Und wie können Anleger und Berater damit konstruktiv umgehen?

-

Die große Begriffsverwirrung

Alle reden über „Risiko“, doch was verstehen die unterschiedlichen Gesprächspartner in einem Beratungsgespräch darunter?

Der einfachste Weg dies herauszufinden ist, nachzufragen: „Was verstehen Sie unter Risiko, bitte nennen Sie einen anderen Begriff?“ Folgende Antworten habe ich bisher erhalten:

Der einfachste Weg dies herauszufinden ist, nachzufragen: „Was verstehen Sie unter Risiko, bitte nennen Sie einen anderen Begriff?“ Folgende Antworten habe ich bisher erhalten:

- Unsicherheit

- Gefahr

- Chance

- Nervenkitzel

- Achterbahnfahrt

- Notwendiges Übel

Für jemanden, der Risiko als Gefahr wahrnimmt, ist es schwer vorstellbar, dass andere (womöglich der eigene Partner) in Risiken eine Chance sehen. Ein konstruktives Gespräch über Risiken kann nur entstehen, wenn wir wissen, wie unser Gegenüber Risiko empfindet und wenn wir diese Perspektive ernst nehmen.

Haben Sie mit Ihrem Finanzberater schon einmal darüber gesprochen? Oder bringt Ihr Berater sogar noch ganz andere Begriffe ins Spiel, wie Volatilität, Maximum Drawdown oder Value at Risk. Das sind mathematische Modelle, die sich nicht intuitiv erschließen.

Rat für Anleger: Wenn Sie mit Ihrem Partner oder Ihrem Finanzberatern über Risiko sprechen, klären Sie, was diese darunter verstehen. Share on X

-

Mit Ungewissheit leben

Risiko ist dadurch definiert, dass sich dem Eintritt eines Ereignisses eine Wahrscheinlichkeit zuordnen lässt. Das ist selten der Fall. Beim Münzwurf ist es gleich wahrscheinlich, dass Kopf oder Zahl fällt. Beim Würfeln stehen die Chancen für jede Seite des Würfels 1:6.

Wenn wir von Risiken sprechen geht es fast immer um Ungewissheit, also um Ereignisse von denen nicht bekannt ist, wie hoch die Wahrscheinlichkeit ist, dass sie eintreten. An Kapitalmärkten herrscht Ungewissheit, das macht vielen Anlegern Angst.

Doch Ungewissheit herrscht in vielen Lebenssituationen. Im Verkehr setzen wir nicht nur Geld, sondern sogar unser Leben aufs Spiel. Trotz Verkehrsregeln können jederzeit unerwartete Dinge passieren. Doch macht Ihnen das Angst? Hält es Sie davon ab, am Verkehr teilzunehmen? Wir haben uns daran gewöhnt und außerdem eine hohe Motivation, denn schließlich wollen wir mobil sein und unsere Ziele erreichen. Warum sollte das an der Börse nicht auch möglich sein, wenn wir uns darauf einlassen?

-

Geld und Projektion

Was ist eigentlich Geld? Die Frage verblüfft, schließlich gehen wir täglich damit um. Probieren Sie es und stellen Sie diese Frage Ihren Freunden und Bekannten. Sie werden erstaunt sein wieviel unterschiedliche Antworten Sie erhalten. Das führt mich zu dem Schluss: Geld ist das, was wir glauben, was es ist.

Geld ist eine Projektionsfläche: Wir projizieren unsere Ängste, Hoffnungen und Sorgen auf Geld. Share on XHaben Sie Geld schon einmal aus dieser Perspektive betrachtet? Das Geld hält eine Botschaft für uns bereit. Was und wie wir über Geld denken, sagt in Wahrheit etwas über uns.

Nicht nur Geld ist eine Projektionsfläche, auch viele Anlageobjekte lösen Projektionen aus:

- Immobilien gelten als besonders sicher. Schon unseren Urahnen galt die Höhle als Hort der Sicherheit.

- Gold gilt als besonders werthaltig, galt es doch schon in der Antike als wertvoll.

- Aktien gelten als spekulativ, da ihre Kurse stark schwanken und sie rege gehandelt werden.

Wer seine Projektionen kennt, kann bewusster entscheiden. Oft ist zu beobachten, dass Anleger auf bestimmte Anlageformen (Immobilien, Gold) fixiert sind und dabei hohe Klumpenrisiken eingehen.

-

Verluste wiegen schwer

Verluste wiegen mehr als zweimal so stark wie Gewinne. Verlustaversion nennen Wissenschaftler menschliches Verhalten, das versucht, Verluste zu vermeiden.

Das hat Einfluss auf das Verhalten von Anlegern. Sie tendieren dazu ihre Gewinnchancen zu kappen indem sie viel zu früh verkaufen (Gewinne mitnehmen). An Verlieren halten sie viel zu lange fest, nur um einen Verlust nicht realisieren zu müssen. Das wiederum erhöht das Verlustpotenzial. Mehr Erfolgs verspricht es, Verluste systematisch zu begrenzen und Gewinne laufen zu lassen.

Rat an Anleger: Es zahlt sich aus, beim Anlegen nicht dem ersten Impuls zu folgen, sondern nachzudenken. Zahlreiche Denkfallen drohen, wenn wir impulsiv handeln. Share on X

-

Zeitpräferenz: Belohnung sofort

Zu sparen bedeutet, heute auf Konsum zu verzichten zugunsten einer Belohnung in der Zukunft. Das fällt uns schwer. Berühmtheit erlangte der Marshmallow Test des US-Psycholgen Walter Mischel. Er setzte Kinder in einen Raum vor einem Teller mit einem Marshmallow darauf. Dann kündigte er ihnen an, dass er ihnen einen zweiten Marshmallow gibt, wenn sie es schaffen den ersten Marshmallow nicht aufzuessen bis er wiederkommt. Auf Videos ist herrlich zu sehen, wie schwer es den Kindern fällt, ihren Impuls nach sofortiger Belohnung zu unterdrücken.

Die eigentliche Erkenntnis brachte eine Langzeitstudie. Mischel fand heraus, dass die Kinder im Leben erfolgreicher waren, die bereits als Kinder ihre Impulse kontrollieren konnten. Selbstkontrolle ist ein wichtiger Erfolgsfaktor.

-

Verzerrte Wahrnehmung

Viele Denkfallen in Bezug auf Risiko beruhen auf verzerrter Wahrnehmung:

- Wir neigen dazu, schleichende Risiken (falsche Haltung, falsche Ernährung, Inflation) zu unterschätzen und kurzfristige Risiken (Unfall, Crash, Terroranschlag) zu überschätzen.

- Wir überschätzen die Bedeutung von Ereignissen, die gerade passiert sind.

- Wir überschätzen den Wert der Dinge, die wir besitzen. Was wir einmal besitzen geben wir ungern wieder her (Verlustaversion).

- Wir lassen uns von der Art der Darstellung einer Sache oder Frage beeinflussen.

Lösungsansätze für Berater und Anleger

Sensibilisierung und achtsame Kommunikation

Es ist notwendig sensibel umzugehen mit Begriffen wie Risiko und Geld. Wer darum weiß, kann Begriffe, Einstellungen und Wahrnehmung hinterfragen. Das gilt besonders

- in der Beziehung zwischen Berater und Anleger. Portfolien der Kunden müssen zum Risikoprofil des Kunden passen und nicht die Risikobereitschaft des Beraters wiederspiegeln.

- in der Beziehung zwischen Anlegern, die gemeinsam in Gemeinschaftsdepots Geld anlegen. Die Partner sollten die finanzielle Risikobereitschaft Ihres Partners kennen und respektieren.

Dies ist nicht nur wünschenswert, sondern notwendig. Fehlt eine gemeinsame Basis im Verständnis von Risiko, besteht jederzeit die Gefahr, dass ein Partner die Anlage in Frage stellt und damit den Erfolg der Strategie.

Risikoprofiling

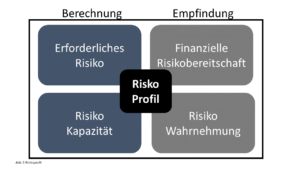

Das Thema Risiko in der Geldanlage hat verschiedene Aspekte. Ein gutes Bild erhält, wer ein Risikoprofil erstellt. Es ergibt sich aus vier Komponenten:

Das erforderliche Risiko ergibt sich aus der Logik, dass je höher die gewünschte bzw. benötigte Rendite ist, das Risiko steigt.

Das erforderliche Risiko ergibt sich aus der Logik, dass je höher die gewünschte bzw. benötigte Rendite ist, das Risiko steigt.- Die finanziellen Risikobereitschaft ist ein relativ konstantes, individuelles Persönlichkeitsmerkmal. Ich nutze einen wissenschaftlich fundierten und weltweit erprobten Test des australischen Anbieters FinaMetrica zur Messung. Der Test bietet wertvole Gesprächsansätze, um herauszufinden, wie der Anleger Risiken sieht. Wie ich vorgehe, habe ich im Buch beschrieben. Ich nutze den Test nicht als Basis für meine Anlageberatung und auch in der Finanzplanung und im Finanzcoaching.

- Bei der Risikokapazität geht es darum festzustellen, wieviel Risiko ein Anleger objektiv verträgt.Eine gute Basis stellt eine private Finanzplanung dar.

- Mit der Risikowahrnehmung haben wir uns oben schon beschäftigt.

Buchempfehlung

Die Herausforderungen im Umgang mit Geld und Risiko sind meinem Beitrag im Buch „Vermögensmanufaktur“ herausgegeben von Roland Eller und Markus Heinrich entnommen. Das Buch ist soeben im Finanzbuch Verlag erschienen. Viele renommierte Experten haben dort Beiträge zu verschiedenen Aspekten der Geldanlage verfasst. Es richtet sich an Anleger, die Methoden und Tools der Profis für die eigene Geldanlage nutzen wollen.

Es enthält Kapitel zu

- Umweltanalyse (Trends und Entwicklungen)

- Methoden und Werkzeuge

- Märkte, Produkte und Anlagestrategien

- Do it yourself

Besonders empfehlen kann die die Kapitel von Gerd Kommer, Autor wichtiger Standardwerke zu ETFs und passivem Investieren. Seine Bücher sind Standardwerke und Inspiration für meine Arbeit.